Arbitraggio

30, gennaio 2009 alle 3:16 PM | Pubblicato su Azioni, Corporate e bancarie, Derivati e futures, Obbligazioni, Operatività, TdS | 4 commentiL’arbitraggio è una delle tecniche più utilizzate, in quanto permette di sfruttare, a vantaggio dell’investitore, delle “inefficienze” di prezzo.

Prima di tutto diamone la definizione [fonte Wikipedia]:

In economia e in finanza, un arbitraggio è un’operazione che consiste nell’acquistare un bene o un’attività finanziaria su un mercato rivendendolo su un altro mercato, sfruttando le differenze di prezzo al fine di ottenere un profitto. L’operazione è possibile se il guadagno che si ottiene supera i costi per il trasferimento del bene trattato da un mercato all’altro. L’intera operazione deve essere senza alcun rischio per l’operatore. L’arbitraggio si differenzia dalla speculazione per il fatto che, mentre il primo è un modo di lucrare sulle differenze di prezzo presenti in luoghi diversi la seconda opera sulle differenze di prezzo di uno stesso bene in tempi diversi: mentre la speculazione ricerca il lucro giocando sul fattore “tempo” (vendita successiva all’acquisto e viceversa), l’arbitraggio lo ricerca nel fattore “spazio” (acquisto e vendita su due mercati diversi).

Le possibilità di arbitraggio sono moltissime e spesso sono utilizzate come strategia portante da parte di Hedge Fund e investitori istituzionali.

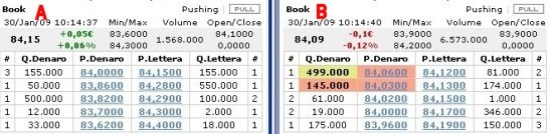

Nell’immagine in basso a sinistra vediamo il book del titolo quotato sul mercato A e a destra il book del titolo quotato sul mercato B.

Dal confronto tra i book notiamo che:

Mercato A: Spread 15 tick, Volumi 1.568.000

Mercato B: Spread 6 tick, Volumi 6.573.000

Quasi sempre il book del mercato A segue i movimenti che si hanno sul B che, essendo un mercato più liquido, tende ad influenzarne i prezzi di A, con un ritardo.

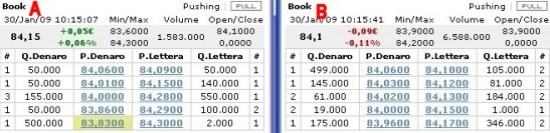

Nell’immagine sottostante vediamo che il book A si “adegua” ai prezzi segnati sul B (sono comparsi 2 ordini da 50.000 pezzi a 84,01 e 84,06).

Altro adeguamento del book A con la cancellazione dell’ordine a 84,06 e immissione a 84,10

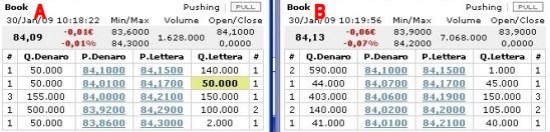

Qui vediamo una possibilità di acquisto sul A a sconto rispetto al B, infatti volendo comprare a mercato sul A possiamo farlo a 84,15, mentre sul B bisognerebbe pagare 84,23

E allo stesso tempo, potremmo vendere sul B la quantità di titoli che abbiamo appena acquistato su A dove l’offerta più alta è 84,11 contro gli 84,21 offerti sul B.

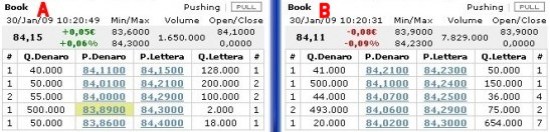

Riassumendo l’operazione quindi:

BUY [A]: 41.000 a 84,15

SELL [B]: 41.000 a 84,21

In questo modo i rischi connessi all’operazione di arbitraggio sono inesistenti, e viene detto risk free arbitrage.

C’è da dire, per smorzare facili entusiasmi, che fare questo tipo di operazioni con i normali strumenti dei trader non professionisti è molto difficile in quanto i disallineamenti durano pochi secondi e sono molto seguiti (e sfruttati) dai sistemi automatici che sull’immissione degli ordini sono molto più veloci.

Siti e risorse per i mercati

16, novembre 2008 alle 8:46 PM | Pubblicato su Azioni, Derivati e futures, Operatività, Portfolio | Lascia un commentoTag: mercati azionari, risorse

[Forum] Finanzaonline

[Forum] Market Masters

[Forum] Stock on fire

[Forum] Online traders Forum

[Forum] Willmott

[Utilità] NYSE Short Interest

[Analisi fondamentale] Titoli USA

[Analisi fondamentale] Titoli italiani

[Analisi fondamentale] CSI Finanza

[Analisi fondamentale] Stock screener google

[Analisi fondamentale] Prophet

[Quotazioni] Stoxline

[Quotazioni] Chart & quotes

[Quotazioni] Settori USA

[Quotazioni] Futures realtime

[Quotazioni] ADVFN – Commodity, Stock

[Quotazioni] Tradeweb

[Quotazioni] TradingDay

Profilo di rischio

1, novembre 2008 alle 7:23 PM | Pubblicato su Asset allocation, Azioni, Derivati e futures, Obbligazioni, Operatività | Lascia un commentoPrima di effettuare qualunque investimento, sia piccolo che grande, è necessario rendersi consapevoli del quadro generale in cui tale investimento si colloca (asset allocation complessiva del cliente) chiedendosi se tale investimento sia o meno coerente con il profilo di rischio dell’investitore.

Dunque, se anche investiamo 1.000 euro possedendo un patrimonio di 100.000 euro, dobbiamo comunque chiederci se tale investimento sia adatto a noi e alla nostra posizione.

Come valutare il proprio profilo di rischio

I bisogni materiali

Innanzitutto è necessario possedere un bilancio personale (o familiare) completo che permetta di valutare:

- la capacità di generare reddito:

le entrate annue al netto delle tasse (entrate da attività lavorative, affitti, investimenti);

le spese annue complessive ordinarie (complesso delle spese cui il soggetto deve far fronte);

le spese annue straordinarie (spese specifiche di importi rilevanti come auto, casa ecc.);

- la capacità di generare risparmio;

gli investimenti annui (quanto si è investito negli ultimi anni?);

i disinvestimenti (quanto denaro si è prelevato dagli investimenti di lungo periodo negli ultimi anni?); - la patrimonializzazione:

il valore delle proprietà (al netto di debiti e mutui);

il valore degli investimenti di lungo termine;

- il budget (pianificazione di fonti ed impieghi per l’anno/anni successivi).

La capacità di generare reddito: tale capitolo è evidentemente influenzato dalla situazione lavorativa dell’investitore e dalle attese sulla medesima (miglioramenti, pensione ecc.), dall’età dell’investitore o eventualmente di coloro che egli ritiene essere beneficiari del patrimonio.

La capacità di generare risparmio dirà quanto denaro l’investitore può investire nel tempo: maggiore è la sua capacità, più lungo sarà l’orizzonte dei suoi investimenti e quindi maggiore il rischio sopportabile per raggiungere rendimenti elevati.

Gli investimenti: non solo mobiliari ma anche immobiliari o di altra natura.

La patrimonializzazione è rilevante ai fini della determinazione del rischio cui un investitore può essere soggetto; infatti, maggiore è l’incidenza delle entrate/spese correnti sul patrimonio, minore sarà la possibilità dell’investitore di assumere rischio ovvero di investire con obiettivi di lungo periodo.

Nel budget, proiezione futura del bilancio, rientrano tutti i capitoli precedenti; esso fornirà un dato fondamentale: quali sono le necessità di liquidità nel breve periodo dell’investitore e per quale ammontare delle stesse l’investitore è attualmente preparato. Esse devono comprendere tutte le uscite (meno le entrate certe) cui si dovrà fare fronte in un periodo di almeno un anno. Tutte le informazioni che si riusciranno a collezionare nel budget andranno a definire l’orizzonte temporale dell’investitore.

Benché sia visto con fastidio da molti (per l’impegno che certamente genera nella sua formulazione) il budget risulta essere una componente necessaria alla corretta gestione del proprio patrimonio e di conseguenza agli investimenti.

Qualora vi siano spese/investimenti immobiliari di grande portata da affrontare nell’arco di uno–due anni sarà necessario tenerne conto e diminuire il rischio cui ci si espone.

In generale ci si deve porre una domanda del tipo: se i miei investimenti non rendessero nulla, in quanto tempo preleverei il 10, il 20 il 50 per cento o ancor più del capitale investito?

I bisogni immateriali

Di pari importanza rispetto ai bisogni materiali sono quelli immateriali, è infatti assolutamente necessario che l’investitore si trovi sempre a proprio agio con la collocazione del proprio portafoglio. Lo stress da investimento va lasciato agli speculatori (che tuttavia raramente impegnano tutto il proprio capitale per speculare sui mercati finanziari, anche loro non si sottraggono al profilo di rischio).

Conoscenze in materia di investimenti

Benché possa apparire scontato, è opportuno che l’investitore si crei un’opportuna base di conoscenze finanziarie prima di assumere posizioni con profilo di rischio elevato.

Chi non conosce i mercati e gli strumenti con cui essi possono essere utilizzati può trovarsi a disagio dovendo affrontare le condizioni tipiche degli stessi (i mercati azionari hanno volatilità superiore a quelli obbligazionari ed una singola azione può essere enormemente più rischiosa di un’obbligazione; anche le obbligazioni, specie se societarie ma anche di emittenti sovrane, possono far correre all’investitore rischi eccessivi, basti pensare a due casi: obbligazioni corporate emesse da Parmalat ed obbligazioni sovrane emesse dall’Argentina, di recente memoria).

Domande del tipo: «Negli ultimi dieci anni hanno reso più le obbligazioni o le azioni?» sono assolutamente fuori luogo. In caso di risposta negativa rivelano sia scarsa conoscenza sia scarsa informazione.

Anche affidandosi a professionisti del risparmio gestito resta comunque a carico dell’investitore l’onere di studiare gli strumenti e le loro caratteristiche e di mantenersi aggiornato sugli andamenti delle principali variabili finanziarie.

In particolare è opportuno mantenersi informati su:

- tassi ufficiali di sconto e politiche monetarie delle banche centrali di maggiore rilievo;

- andamento dell’inflazione;

- cross valutari;

- principali indici borsistici;

- politiche di dividendi delle imprese.

In merito agli strumenti finanziari è necessario conoscere a fondo le caratteristiche di:

- obbligazioni (in tutte le loro forme di emissione), che hanno come forme di controllo il rating e la duration;

- azioni il cui profilo rischio/rendimento, pur variando nel tempo, può essere controllato a livello di portafoglio;

- Exchange Traded Fund (ETF), caratteristiche, mercati in cui sono trattati e benchmark di riferimento;

- Oicr (Organismi d’investimento collettivo del risparmio: i fondi comuni di investimento): caratteristiche, benchmark, società di gestione, commissioni, capacità di “superare il mercato” – dettagli da approfondire in quanto merito sia del gestore che della società di gestione;

- derivati: concetti di base degli strumenti, i diversi contratti, potenzialità e rischi.

Chi desidera acquistare “da sé” gli strumenti finanziari farà bene a valutare banche e sim per verificare quali canali mettono a disposizione e quali strutture commissionali richiedono per i servizi forniti.

A tutto ciò si aggiunge naturalmente l’intero quadro normativo e fiscale vigente, assolutamente vario per la varietà di strumenti e paesi in cui essi possono essere acquistati.

In generale i seguenti elementi permettono di aumentare il rischio cui l’investitore può sottoporsi:

- conoscenza ed informazione costante sui mercati e loro strumenti;

- conoscenza dei principali fattori di rischio di portafogli azionari e obbligazionari;

- esperienza accumulata negli anni nell’investimento;

- scolarizzazione.

Attitudine al rischio

Ci si riferisce in generale all’atteggiamento che l’investitore assume di fronte al rischio o alle situazione avverse (quando il rischio, che si misura come probabilità, è divenuto certezza).

L’investitore desidera rischiare? Riesce a quantificare in che misura?

Quale performance negativa l’investitore può sopportare senza sentire la necessità di liquidare in tutto o in parte il proprio investimento?

Che cosa farebbe l’investitore se detenesse azioni e le borse crollassero in un solo giorno del 20%?

Che cosa farebbe l’investitore se le obbligazioni scendessero del 10% in sei mesi e ne detenesse in portafoglio?

Che cosa tende a fare l’investitore durante le discese del mercato?

Si sente a suo agio a pensare alla scadenza del suo investimento (cioè a rientrare in possesso del proprio denaro) a tre anni? A cinque anni? A dieci anni?

È consapevole che per ottenere rendimenti è necessario rischiare?

In quale dei seguenti portafogli si trova più a proprio agio? (partenza 1/1/1997 al valore di 1.000.000)

Se l’investitore considera troppo poco rischioso un portafoglio di sole obbligazioni e troppo rischioso un portafoglio con il 50% di azioni, in quali di questi andamenti si ritrova di più?

Riassumendo abbiamo visto cinque direzioni di approfondimento per la determinazione del proprio profilo di rischio:

- esigenze di liquidità;

- capacità di generare reddito e risparmio;

- patrimonializzazione;

- conoscenze in materia di investimenti;

- attitudine nei confronti del rischio.

Strumenti derivati

1, novembre 2008 alle 3:43 PM | Pubblicato su Derivati e futures | Lascia un commentoEsistono strumenti finanziari, chiamati derivati, che permettono di investire su qualsiasi attività finanziaria, detta sottostante, senza la necessità di operare direttamente comprando o vendendo azioni, obbligazioni e valute.

Uno di questi strumenti è il warrant. Il warrant è un titolo negoziabile che garantisce il diritto, ma non l’obbligo, di comprare (call warrant) o vendere (put warrant) un sottostante entro una data prestabilita, a un prezzo prefissato.

Vediamo innanzitutto quali sono le principali caratteristiche dei warrant in generale:

l’investimento minimo richiesto risulta molto contenuto; tale caratteristica consente una buona diversificazione anche in presenza di un portafoglio personale relativamente piccolo: cosa che non sarebbe possibile operando direttamente sul sottostante.

Lo strumento garantisce quello che nel linguaggio finanziario viene chiamato “effetto leva”.

Che cosa significa? Che, a parità di investimento iniziale, il warrant è in grado di produrre un guadagno “amplificato” rispetto a quello che si otterrebbe investendo la stessa cifra sul sottostante;

la perdita massima può essere prederminata, a differenza di quanto accade con altri derivati: essa ammonta infatti al prezzo (o “premio”) pagato per entrare in possesso del warrant;

è possibile coprire diversi rischi legati all’andamento dei mercati finanziari. Ad esempio il rischio di cambio, rappresentato da un possibile indebolimento della valuta mentre si opera su un mercato estero; ma anche il rischio tassi, se si opera sul mercato obbligazionario;

è possibile operare con la stessa facilità sia al rialzo che al ribasso, diversamente da quanto avviene operando sul sottostante: con un diritto di tipo “call” si punta su un rialzo del mercato, mentre acquistando un warrant di tipo “put” si guadagna al ribasso.

Crea un sito o un blog gratuito su WordPress.com.

Entries e commenti feeds.